租税条約の解釈については難しいものも多く、間違いが生じやすくなっています。

様々な論点があるなかで、まずは「国内法との関係」「所得源泉の置換えルール」「プリザベーションクローズ」について理解することは、租税条約の取り扱いを検討する上で非常に重要と考えますので、今回整理しています。

なお、このあたりは色々と考え方もあり、複雑な論点もあるため、個人的な見解が含まれている点、ご留意ください。

国内法との関係

租税条約の中には、国内源泉所得の範囲など、国内法と異なる規定が設けられていることがあります。

この点、租税条約は、国際二重課税の回避を目的とする取決めであるため,租税条約によって課税権を創設または拡大することはできないと解されており、これは租税条約を適用する場合における事実上、普遍的な原則とされています。

そのため、(後述しますが)プリザベーションクローズといって、

「国内法によって認める非課税、免税、所得控除、税額控除などの減免がある場合、租税条約はこれら特典を制限するものではない」

「租税条約が適用されない場合に比し納税義務者に不利にならないようにすべきであり、納税義務者は国内法と租税条約とのうちいずれか有利となる方の適用を選択できる」

という基本原則があります。

プリザベーションクローズは明文規定が設けられていない場合においても、租税条約の基本的な考え方として取り扱われているといわれています。

一方、日本においては国内法よりも租税条約のほうが優先して適用されると解されています。

所得源泉地の定めに関して,租税条約の規定が優先適用されるべきことが所得税法162条や法人税法139条に定められており、租税条約上の定めに置き換えられるといった規定になっています。

そのため、租税条約が国内法より優先されるといった規定と、プリザベーションクローズとの関係をどう整理すべきか、といった点が論じられるなど、わかりづらい点となっています。

結論からいうと、日本では国内源泉所得の置き換え規定により、国内法が有利になるケースは存在しないことになるため、実質的にはプリザベーションクローズが機能する余地はない、という整理になるといわれています。

(なお、プリザベーションクローズとの関係は色々と考え方があるようですので、上記が絶対正しいということでなない可能性がある点ご留意ください)

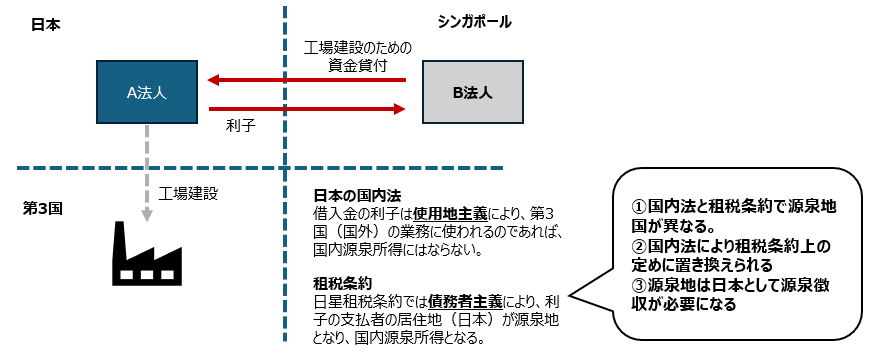

所得源泉の置き換えルール

日本の所得税法162条や法人税法139条においては次のように規定されており、国内法における所得源泉ルールを租税条約における所得源泉ルールに置き換えるルールが規定されています。

租税条約(第二条第十二号の十九ただし書(定義)に規定する条約をいう。以下この条において同じ。)において国内源泉所得につき前条の規定と異なる定めがある場合には、その租税条約の適用を受ける外国法人については、同条の規定にかかわらず、国内源泉所得は、その異なる定めがある限りにおいて、その租税条約に定めるところによる。この場合において、その租税条約が同条第一項第四号又は第五号の規定に代わつて国内源泉所得を定めているときは、この法律中これらの号に規定する事項に関する部分の適用については、その租税条約により国内源泉所得とされたものをもつてこれに対応するこれらの号に掲げる国内源泉所得とみなす。

具体例としては次のような取引があげられます。

同じような例として、インドやドイツに対する使用料についても、使用地主義から債務者主義への置換えにより、日本で源泉が生じることがあります。

このように、日本の国内法においては、所得源泉範囲に国内法と租税条約で相違がある場合、租税条約の規定に置換える規定により、租税条約の規定が国内法として適用される、という整理になります。

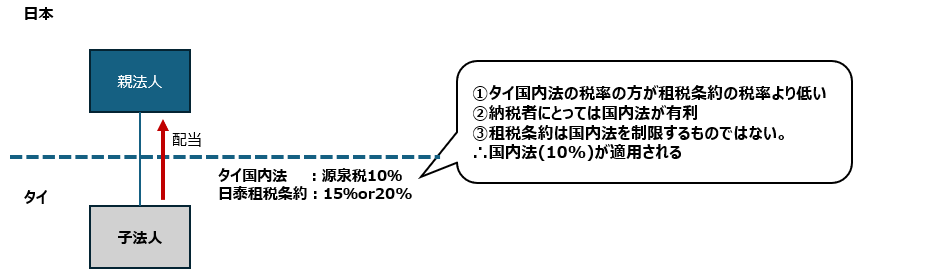

プリザベーションクローズ

租税条約の規定と国内税法の規定が競合する場合であっても、国内法の規定が納税者にとって有利に働く場合には、国内法の規定が適用できることとされており、国内法によって認める非課税、免税、所得控除、税額控除などの減免がある場合、租税条約はこれら特典を制限するものではないとされています。

プリザベーションクローズは日米租税条約の1条②では明文化されているものの、OECDモデル条文には明記されていません。

ただし、租税条約の基本的な考え方として取り扱われていると解されています。

具体的には次のような考え方です。

まとめ

租税条約を理解する上で、「国内法との関係」「所得源泉の置換えルール」「プリザベーションクローズ」について理解することは、租税条約の取り扱いを検討する上で非常に重要することは非常に重要です。

特にプリザベーションクローズと日本における置換え規定は、パッと見るとコンフリクトしているようにも思えます(私も違和感をずっともっていた時期がありました)。

これについては、次のような整理がなされると考えます。

- 日本の所得源泉においては、国内法(所得税法162条や法人税法139条)によって、そもそも租税条約のルールに置換えることが規定されている。

- これにより、租税条約のルールが国内法として適用されるため、国内法が有利になることはない(国内法=租税条約となる)

- よって、日本ではプリザベーションクローズは実質的に機能しない

なお、繰り返しになりますが、この点は色々と考え方があり、複雑な論点もあるため、個人的な見解が含まれている点、ご留意ください。

*********************

本記事は、あくまで一般的な取り扱いを記載しているものとなり、個人的な見解も含まれるため、個別の状況に応じて結論が異なる可能性があります。この記事に基づいて具体的な判断や行為を起こす前には、必ず税務専門家に相談する必要があると考えます。

当事務所においても相談を承っておりますので、お気軽にご連絡ください。

また、本記事に掲載されている表や画像の著作権は当方に帰属しますので、無断で転載・複製・引用することを禁止します。

引用する場合は、必ず出典を明記し、事前にご連絡ください。