平成19年の会社法における合併等対価の柔軟化により、対価として親法人の株式を用いる、いわゆる三角合併等を行うことが可能となりました。

この三角合併等の組織再編成においては、外国親法人の株式を対価として用いることもでき、クロスボーダーの組織再編成を行うことも可能です。

このような組織再編などを通じて、内国法人を軽課税国の法人の子会社とするなど、親子関係を逆転させるストラクチャーをコーポレート・インバージョンといいます。

しかし、このようなコーポレート・インバージョンを利用して、軽課税国へ所得移転をするといった可能性が考えられ、そのような租税回避を防止する目的から、コーポレート・インバージョンを通じた租税回避行為の防止対策として、平成19年度の税制改正によりコーポレート・インバージョン対策税制が講じられています。

今回はこのコーポレート・インバージョン対策税制の概要について整理しています。

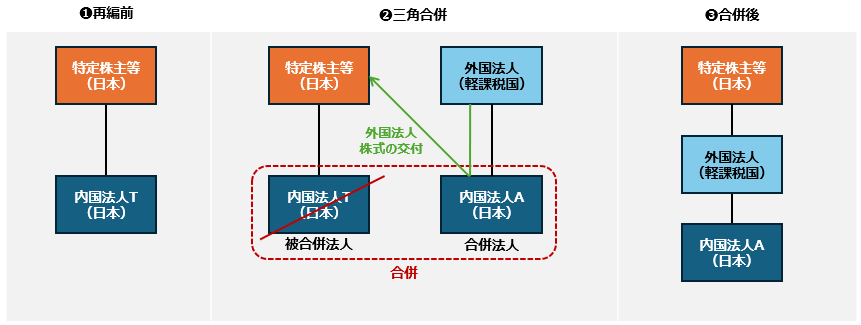

コーポレート・インバージョンの例

組織再編成等により内国法人の株主とその内国法人との間に外国法人を介在させることにより,その株主が外国法人を通じて内国法人を間接所有するストラクチャーを創出させる一連の行為を、一般的にコーポレート・インバージョンといいます。

具体的には三角合併などを用いる場合などが考えられます。

このように、三角合併により、被合併法人の株主(特定株主等)に、合併法人の親法人である外国法人(軽課税国)の株式を発行する場合、従前の株主は、軽課税国の外国法人を通じて内国法人Aを保有することになります。

このようなケースについて、コーポレート・インバージョンが生じたと考えます。

コーポレート・インバージョン対策税制の概要

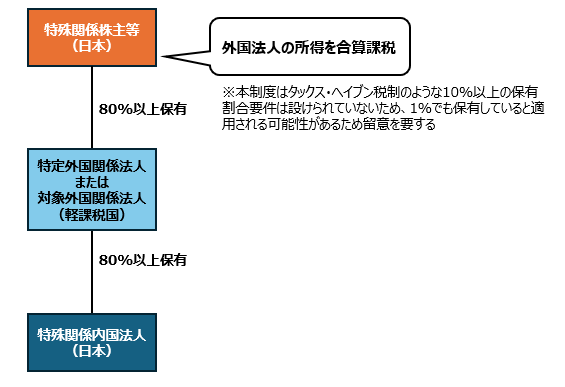

コーポレート・インバージョン対策税制は、内国法人の株主が、組織再編成等により、外国法人を通じてその内国法人の株式の80%以上を間接保有することとなった場合に、その外国法人の各事業年度の所得のうち,その有する直接および間接保有の株式等の数に対応する金額に相当する金額を、その外国法人の株主である居住者または内国法人の所得に合算して課税する税制になっています。

次のようなイメージです。

上記のとおり、本制度はタックス・ヘイブン税制のような10%以上の保有割合要件は設けられていないため、1%でも保有していると適用される可能性があります。

留意点

本規定は租税特別措置法66条の9の2(2026年1月時点)において規定されていますが、条文自体読みづらく、条文内の定義も細かく規定されています。

また、適用免除規定も設けられているため、実際の当てはめにおいては、慎重に検討することが必要となります。

なお、本規定の改正のタイミングで、関連する規定として、次の2つも講じられています。

- クロスボーダーの組織再編成によりコーポレート・インバージョンが可能となることから,このような構図を創出する行為を未然に防止するために,軽課税国の親会社の株式を対価とするグループ内(50%超の支配関係グループ)の一定の組織再編成について,その組織再編成の適格性を否認する(2026年1月時点:租税特別措置法68条の2の2(旧68条の2の3))

- コーポレート・インバージョンに繋がると考えられる一定の組織再編成が行われる場合には,被合併法人等の株主に対しても課税することとする(措法68条の3)。

こちらの記事で解説しているため、参照ください。

まとめ

このように、コーポレート・インバージョンが生じた場合には、思わぬ課税が生じる可能性もあるため、軽課税国を含めた組織再編を検討する場合には、本規定の影響について検討することが非常に重要です。

これまで相談を受けた中で、本規定が論点となったケースも実際にいくつかあり、認識されていない税務アドバイザーも多かったため、注意が必要と考えます。

*********************

本記事は、あくまで一般的な取り扱いを記載しているものとなり、個人的な見解も含まれるため、個別の状況に応じて結論が異なる可能性があります。この記事に基づいて具体的な判断や行為を起こす前には、必ず税務専門家に相談する必要があると考えます。

当事務所においても相談を承っておりますので、お気軽にご連絡ください。

また、本記事に掲載されている表や画像の著作権は当方に帰属しますので、無断で転載・複製・引用することを禁止します。

引用する場合は、必ず出典を明記し、事前にご連絡ください。